HƯỚNG DẪN QUYẾT TOÁN THUẾ TNCN MỚI NHẤT 2020

Quyết toán thuế TNCN như thế nào? Hồ sơ và thủ tục quyết toán ra sao? Người lao động nhận thu nhập có những cách nào để quyết toán thuế TNCN? Tất cả các thắc mắc trên sẽ đươc Đại lý thuế TASCO chúng tôi cung cấp giải đáp cho quý khách hàng, bên cạnh đó, nếu có nhu cầu sử dụng dịch vụ quyết toán thuế TNCN, quý khách vui lòng liên hệ đến Đại lý thuế TASCO ngay để được tư vấn miễn phí.

HƯỚNG DẪN KHAI QUYẾT TOÁN THUẾ TNCN NĂM 2020 MỚI NHẤT.

Giả sử: Quyết toán thuế TNCN đầu năm 2020 cho phần thu nhập đã nhận năm 2019

Căn cứ pháp luật:

- Điều 21 của Thông tư số 92/2015/TT-BTC.

- Công văn số 6043/CT-TTHT ngày 18/02/2020 của Cục thuế TP.Hà Nội và quyết toán thuế TNCN năm 2019 và cấp mã số thuế cho người phụ thuộc.

I/ Đối tượng quyết toán thuế TNCN:

Tổ chức cá nhân chi trả thu nhập (Doanh nghiệp): Quyết toán cho phần thu nhập mà doanh nghiệp đã chi trả trong năm.

Cá nhân có thu nhập (Người lao động): Quyết toán cho phần thu nhập mà mình đã được nhận trong năm.

Mối liên hệ giữa người lao động và doanh nghiệp: Cá nhân có thể ủy quyền cho doanh nghiệp quyết toán thay cho mình nếu đủ điều kiện được ủy quyền theo quy định.

Cụ thể như sau:

1. Đối với tổ chức, cá nhân trả thu nhập (gọi chung là Doanh nghiệp):

a) Các doanh nghiệp phải làm tờ khai Quyết toán thuế TNCN:

Doanh nghiệp có trả thu nhập từ tiền công, tiền lương không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế có trách nhiệm kê khai quyết toán thuế và quyết toán thay cho các cá nhân có ủy quyền.

(Có nghĩa là: Trong năm 2019, doanh nghiệp cứ trả thu nhập là phải làm tờ khai quyết toán thuế TNCN vào năm năm 2020. Dù trong 2019 không phát sinh số thuế TNCN phải khấu trừ hay phải nộp -> Vẫn phải làm tờ khai).

b) Các đối tượng doanh nghiệp không phải làm tờ khai Quyết toán thuế TNCN:

Nếu trong 2019, Doanh nghiệp bạn không phát sinh chi trả thu nhập từ tiền lương, tiền công thì không phải làm tờ khai quyết toán thuế TNCN.

Doanh nghiệp giải thể, chấm dứt hoạt động có phát sinh chi trả thu nhập nhưng không phát sinh khấu trừ thuế TNCN thì Doanh nghiệp không thực hiện quyết toán thuế TNCN, chỉ cung cấp cho cơ quan thuế danh sách cá nhân đã chi trả thu nhập trong năm(nếu có) theo mẫu số 05/DS-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC chậm nhất là ngày thứ 45 kể từ ngày có quyết định về việc giải thể, chấm dứt hoạt động.

2. Cá nhân có thu nhập từ tiền lương, tiền công (Người lao động nhận thu nhập)

a) Đối tượng người lao động phải làm quyết toán thuế TNCN:

Nộp thiếu tiền thuế TNCN (Bắt buộc phải làm tờ khai quyết toán thuế TNCN). Cá nhân cư trú có thu nhập từ tiền lương, tiền công có trách nhiệm khai thuế quyết toán thuế nếu có số thuế phải nộp thêm.

Nộp thừa thuế TNCN mà muốn hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo. Nếu cá nhân nộp thừa tiền thuế TNCN mà muốn hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo thì phải làm tờ khai quyết toán thuế TNCN. Nếu cá nhân có số tiền thuế TNCN nộp thừa mà không muốn hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo thì không phải làm tờ khai quyết toán thuế TNCN.

* Ngoài ra, còn có các trường hợp khác:

+ Cá nhân cư trú có thu nhập từ tiền lương, tiền công thuộc diện xét giảm thuế do thiên tai,hỏa hoạn, tai nạn, bệnh hiểm nghèo.

+ Cá nhân cư trú là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam phải khai quyết toán thuế với cơ quan thuế trước khi xuất cảnh.

*** Cá nhân có thể quyết toán thuế theo 1 trong 2 cách sau:

Cách 1: Tự làm quyết toán thuế trực tiếp với cơ quan thuế.

Cách 2: Ủy quyền cho doanh nghiệp quyết toán thay.

a) Đối tượng NLĐ không phải làm quyết toán thuế.

Cá nhân cư trú có số thuế TNCN nộp thừa mà không muốn hoàn hoặc bù trừ thuế vào kỳ khai thuế tiếp theo.

Cá nhân cư trú đã nộp đủ số thuế TNCN phải nộp trong năm. (Không nộp thừa cũng không nộp thiếu)

Cá nhân không cư trú tại Việt Nam nhưng có phát sinh khấu trừ hoặc nộp tạm thời trong năm.

3. Ủy quyền quyết toán thuế:

a) Trường hợp đủ điều kiện để ủy quyền quyết toán thay:

- Cá nhân chỉ có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một tổ chức trả thu nhập và thực tế đang làm việc tại tổ chức đó vào thời điểm ủy quyền quyết toán thuế, kể cả trường hợp cá nhân làm không đủ 12 tháng trong năm tại tổ chức, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng đã được đơn vị trả thu nhập khấu trừ đủ 10% tiền thếu mà không có yêu cầu kết toán thuế đối với phần thu nhập này.

- Cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới trong trường hợp tổ chức cũ thực hiện chia, tách, hợp nhất, sáp nhập, chuyển đổi doanh nghiệp.

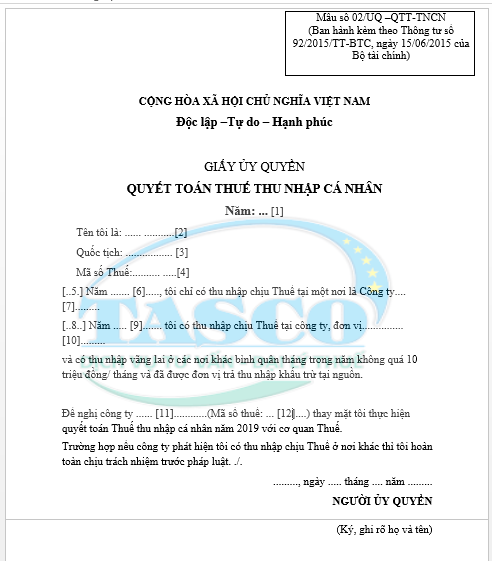

Tham khảo mẫu giấy ủy quyền:

Ngoài những trường hợp trên, người lao động phải tự kết toán thuế TNCN với cơ quan thuế.

b) Trường hợp không đủ điều kiện để ủy quyền quyết toán thuế thay

- Cá nhân không đáp ứng được những điều kiện như mục 3.a nêu trên. Cụ thể:

+Ký hợp đồng lao động dưới 3 tháng hoặc không ký hợp đồng lao động

+ Ký hợp đồng lao động từ 3 tháng trở lên tại nhiều tổ chức trả thu nhập

+Thực tế đã nghỉ việc tại Doanh nghiệp vào thời điểm ủy quyền quyết toán thuế. (Không còn làm việc tại tổ chức kinh doanh muốn ủy quyền)

+ Có thu nhập vãng lai ở nơi khác mà bình quân tháng trong năm vượt quá 10 triệu đồng, thu nhập vãng lai đó chưa được đơn vị trả thu nhập khấu trừ đủ thuế 10%.

- Cá nhân đảm bảo điều kiện được ủy quyền quy định tại Mục 3.1 nhưng đã được tổ chức trả thu nhập cấp chứng từ khấu trừ thuế TNCN thì không ủy quyền quyết toán thuế cho tổ chức trả thu nhập (trừ trường hợp tổ chức trả thu nhập đã thu hồi và hủy chứng từ khấu trừ thuế đã cấp cho cá nhân).

- Cá nhân chưa đăng ký mã số thuế

-Cá nhân cư trú có thu nhập từ tiền lương, tiền công đồng thời thuộc diện xét giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo thì không ủy quyền quyết toán thuế mà cá nhân tự khai quyết toán thuế kèm theo hồ sơ xét giảm thuế theo hướng dẫn tại Khoản 1 Điều 46 Thông tư số 156/2013/TT-BTC ngày 06/11/2013 của Bộ tài chính.

II/ Thời hạn nộp hồ sơ khai quyết toán thuế TNCN:

*Thời hạn nộp hồ sơ quyết toán thuế là ngày thứ 90 kể từ ngày kết thúc năm dương lịch.

III/ Cách tính quyết toán thuế TNCN năm 2020 cho thu nhập đã trả năm 2019:

- Thuế TNCN phải nộp cả năm = (Thu nhập tính thuế bình quân tháng X Biểu thuế suất theo biểu lũy tiến từng phần) X 12 tháng.

Trong đó:

Thu nhập tính thuế bình quân tháng = (Tổng thu nhập chịu thuế - Tổng các khoản giảm trừ)/12 tháng.

1. Thu nhập chịu thuế là tổng thu nhập từ tiền lương tiền công mà cá nhân thực nhận từ 01/01/2019 – 31/12/2020.

Thu nhập chịu thuế của cả năm = Tổng thu nhập đã nhận được trong năm – Các khoản xác định là miễn thuế trong năm.

2. Các khoản giảm trừ

Các khoản giảm trừ được trừ vào thu nhập chịu thuế của cá nhân trước khi xác định thu nhập tính thuế từ tiền lương, tiền công thực hiện theo hướng dẫn tại Điều 9 Thông tư số 111/2013/TT-BTC và Điều 15 Thông tư số 92/2015/TT-BTC.

Xem thêm: Thông tư 111/2013/TT-BT

Bài viết liên quan: Các khoản giảm trừ khi tính thuế TNCN mới nhất 2020

3. Lưu ý:

- Cách tính trên chỉ áp dụng riêng cho các cá nhân có ủy quyền quyết toán

- Các cá nhân không ủy quyền quyết toán hoặc không đủ điều kiện ủy quyền quyền quyết toán thì số thuế TNCN phải nộp chính là số tiền thuế TNCN mà doanh nghiệp đã khấu trừ.

VI/ Hồ sơ quyết toán thuế TNCN:

Thông tư số 92/2015/TT-BTC đã thay đổi hết các biểu mẫu quyết toán thuế TNCN từ tiền lương tiền công. Vậy những biểu mẫu nào dùng để quyết toán thuế TNCN?

1. Đối với tổ chức doanh nghiệp khi nộp hồ sơ quyết toán thuế TNCN:

- Mẫu số 05/QTT-TNCN: Tờ khai quyết toán thuế TNCN thay thế tờ khai mẫu 05/KK-TNCN ban hành kèm theo thông tư 156/2013/TT-BTC.

- Mẫu số 05-1/BK-QTT-TNCN: Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần thay thế mẫu 05-1/BK-TNCN ban hành kèm theo Thông tư 156/2013/TT-BTC.

- Mẫu số 05-2/2013/QTT-TNCN: Phụ lục bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất từng phần thay thế mẫu 05-2/BK-TNCN ban hành kèm theo Thông tư 156/2013/TT-BTC.

- Mẫu số 05-3/BK-QTT-TNCN: Phụ lục bảng kê chi tiết người phụ thuộc giảm trừ gai cảnh thay thế mẫu 05-3/BK-TNCN ban hành kèm theo Thông tư 156/2013/TT-BTC.

2. Đối với cá nhân tự quyết toán thuế dùng các mẫu như sau:

- 02/QTT-TNCN: Tờ khai quyết toán thuế TNCN thay cho tờ khai quyết toán thuế TNCN mẫu số 09/QTT-TNCN ban hành kèm Thông tư 156/2013/TT-BTC.

- 02-1/BK-QTT-TNCN: Bảng kê giảm trừ gia cảnh cho người phụ thuộc.

- 02/ĐK-NPT-TNCN: Đăng ký người phụ thuộc cho giảm trừ gia cảnh.

- 02/TB-MST-NPT: Thông báo MST người phụ thuộc.

V/ Nơi nộp hồ sơ khai quyết toán thuế TNCN:

- Tổ chức cá nhân trả thu nhập là cơ sở sản xuất, kinh doanh nộp hồ sơ khai thuế tại cơ quan trực tiếp quản lý tổ chức, cá nhân.

- Đối với cá nhân tự quyết toán thuế:

+ Cá nhân đã tính giảm trừ gia cảnh cho bản thân tại tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập đó.

+ Cá nhân có thay đổi nơi làm việc trong năm và tại tổ chức, cá nhân trả thu nhập cuối cùng có tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại cơ quan thuế quản lý tổ chức, cá nhân trả thu nhập cuối cùng.

+ Cá nhân có thay đổi nơi làm việc trong năm và tại tổ chức, cá nhân trả thu nhập cuối cùng không tính giảm trừ gia cảnh cho bản thân thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú.

+ Trường hợp cá nhân chưa tính giảm trừ gia cảnh cho bản thân ở bất cứ tổ chức, cá nhân trả thu nhập nào thì nộp hồ sơ quyết toán thuế tại Chi cục Thuế nơi cá nhân cư trú.

Trên đây là những thông tin rất cần thiết cho các cá nhân nhận thu nhập và các tổ chức kinh doanh chi trả thu nhập trong 1 năm. Đại lý thuế TASCO chúng tôi cũng cung cấp dịch vụ quyết toán thuế TNCN cho khách hàng. Nếu quý khách hàng có nhu cầu sử dụng dịch vụ, vui lòng liên hệ tới Đại lý thuế TASCO để được tư vấn miễn phí và cung cấp cho quý khách hàng những dịch vụ có chất lượng tốt nhất.

ĐẠI LÝ THUẾ TASCO - CHỊU TRÁCH NHIỆM CAO NHẤT MỌI DỊCH VỤ

Hotline: 0854862446 – 0975480868 (zalo)

Website: dailythuetasco.com hoặc dichvutuvandoanhnghiep.vn

Email: cskh.dailythuetasco@gmail.com

Xem thêm